その他リスク管理

金融機関の気候変動関連対応支援コンサルティング(物理的リスク、移行リスク、GHG Scope3)

| ● |

昨今、企業価値の判断基準は財務情報だけでなく、ESG(環境・社会・ガバナンス)に関する取り組みなどの非財務情報も重視されています。これは旧TCFD(気候関連財務情報開示タスクフォース)として知られています。 |

| ● |

当社では、物理的リスク(例:温度上昇による洪水増加)や移行リスク(例:地球温暖化対応にともなう財務状況の変化)に基づく与信費用の試算をおこなっています。また、企業の温室効果ガス排出量(GHG排出量)の算定結果と関連リスクの開示を支援しています。 |

| ● |

金融機関の投融資は、GHGプロトコルのカテゴリ15「投資」に該当します。これはファイナンスド・エミッション(Financed Emissions:FE)と呼ばれ、Scope3を含めた排出量の開示には投融資先のGHG排出量の把握が重要です。 |

| ● |

当社では、GHGプロトコルの要件に準拠したPCAF(金融向け炭素会計パートナーシップ)スタンダードに則り、カテゴリ15「投資」のGHG排出量(ファイナンスド・エミッション)を算定しています。 |

| |

|

|

【参考】 |

| ● |

物理的リスク対応エクスポージャーの対象: |

|

・事業法人、個人事業主、事業性リテール(アパートローン含む) |

|

・プロジェクトファイナンス |

|

・住宅ローン |

| |

|

| ● |

移行リスク対応業種例: |

|

・エネルギー:電力、石油(小売含む)、ガス |

|

・運輸:空運(貨物・旅客)、海運、造船、鉄道輸送、トラックサービス、自動車・自動車部品 |

|

・素材・建築物:鉄鋼、非鉄金属、セメント、ガラス、化学品(基礎化学品) |

|

・農業・食料・林産物:畜産業(鶏卵)、食品(植物油脂、飲料、食肉加工業)、紙(製紙業)

その他業種についても順次分析範囲の拡大をおこなっています。 |

| |

|

| ● |

GHGFE計算可能な資産クラス: |

|

・上場株式・社債 |

|

・事業融資と非上場株式 |

|

・プロジェクトファイナンス |

|

・商業用不動産 |

|

・住宅ローン |

|

・自動車ローン |

|

・ソブリン債 |

| |

|

AML継続的顧客管理支援業務

| ● |

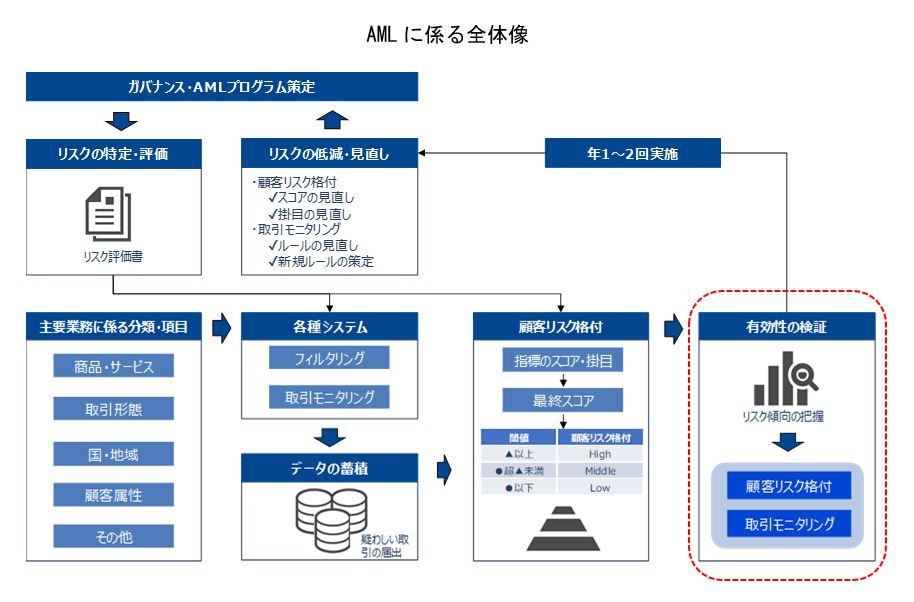

多くの金融機関においては、AML対策として「顧客リスク格付」「取引モニタリング」システムが導入されていますが、導入時のパラメータは刻々と変化する状況に対応できなくなる可能性が高く、定期的な有効性の検証・見直しを実施していく必要があります。 |

| |

|

|

当社ではリスク評価書の改定支援、リスクに応じた顧客の期日管理方法等の支援を実施します。

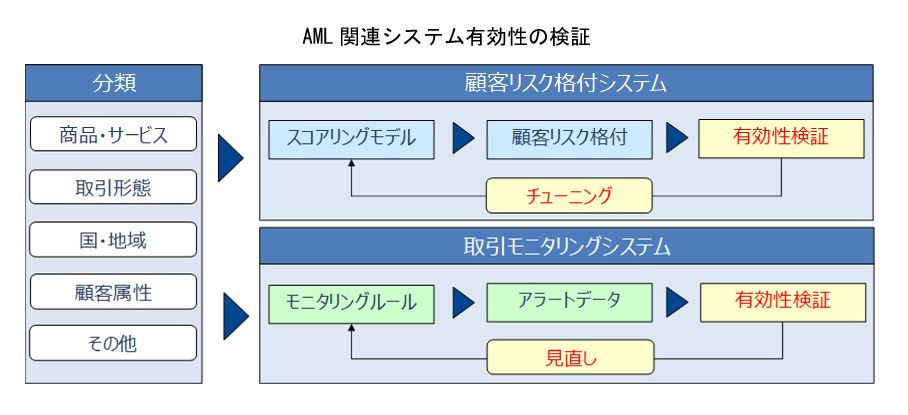

リスクベースアプローチのベースとなる顧客リスク格付の有効性・取引モニタリングにおけるシナリオの妥当性を検証し、必要に応じてチューニング・見直しなどをおこないます。 |

コンサルティング例『顧客リスク格付システムの有効性検証』

| ● |

顧客リスク格付に採用されている項目について疑わしい取引先との関連分析を実施し、スコアリングモデルのパフォーマンスを検証します。 |

| ● |

検証の結果、見直しが必要な場合は設定されているスコアやウエイトについてチューニングを実施します。 |

コンサルティング例『取引モニタリングシステムの有効性検証』

| ● |

検知ルールごとにアラート件数・検知率を算出します。 |

| ● |

検知率が低いルールを中心に条件の追加や閾値(取引金額/取引回数など)の変更などの見直しを検討します。 |

| ● |

汎用的なシステムを導入している場合は、チューニングできる範囲が限定的となります。 |

| ● |

そのような場合であっても定期的な有効性の検証と可能な範囲でのチューニングが重要となります。 |

カードローン与信管理高度化支援

| ● |

カードローン事業は、全銀協申し合わせ以降も依然として銀行収益の大きな柱です。 |

| |

|

|

当社では事前与信判断から途上与信管理まで、一貫したカードローン与信管理の高度化を支援します。 |

|

当社の長年のノウハウ・知見と特許技術によるコンサルティングのご提供のほか、ユーザー様交流によるカードローンビジネスのナレッジマネジメントを通じて、カードローン事業の収益向上とともに、社会的課題・業界共通課題の解決など単独行では得られない経験価値を高めていただきます。 |

コンサルティング例 顧客経験価値の向上をめざす『事前与信判断支援コンサルティング』

| ● |

デフォルトリスクと資金ニーズ、顧客接点を加味したスコアリングモデル。 |

| ● |

スコアに応じた見込み顧客選定と、極度額や金利等の設定により、カードローン収益性の向上を支援します。 |

| ● |

導入事例: 横浜銀行「〈はまぎん〉スマートチャージ」 |

| ● |

特許番号: 特許第7058365号

発明の名称: 顧客経験価値向上支援システム |

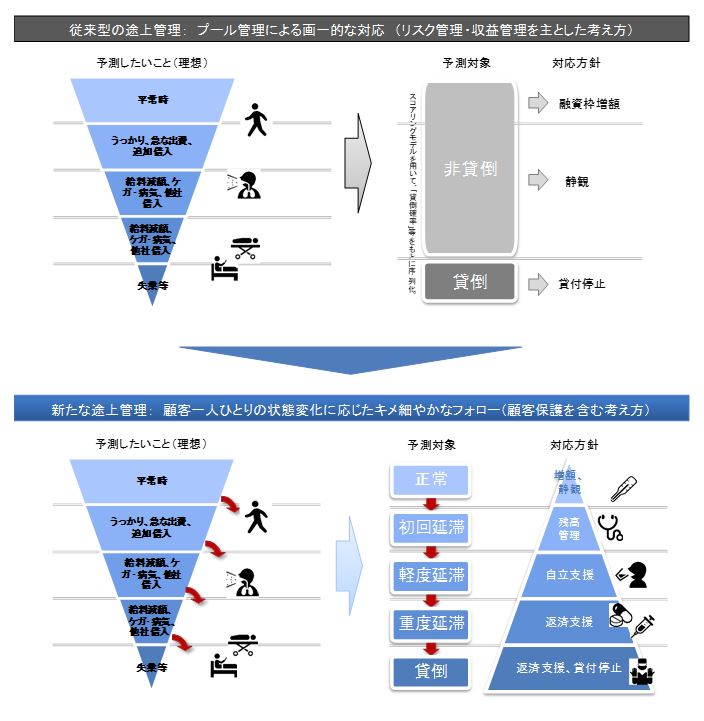

コンサルティング例 利用者保護を追求した『途上与信管理態勢構築支援コンサルティング』

| ● |

延滞や貸倒の予兆を把握するスコアリングモデル。 |

| ● |

これまでのようなプール管理による画一的な顧客対応ではなく、顧客一人ひとりの返済能力や状態に応じたキメ細やかな対応や措置の実現を支援します。 |

| ● |

導入事例(横浜銀行): カードローン全顧客に月次でスコアリングをおこない、スコアの水準・変化によってカウンセリング架電を実施。 |

| ● |

特許番号: 特許第6572369号

発明の名称: 与信判断支援システム |

金利リスク管理

| ● |

金利リスク管理として国際統一基準行は2018年3月から、国内基準行は2019年3月からIRRBB(銀行勘定の金利リスク)規制が導入されました。 |

| |

|

|

当社では顧客の行動オプション性を考慮したIRRBB要求項目に合致するモデルを構築することで、金利リスクの高度化を支援します。 |

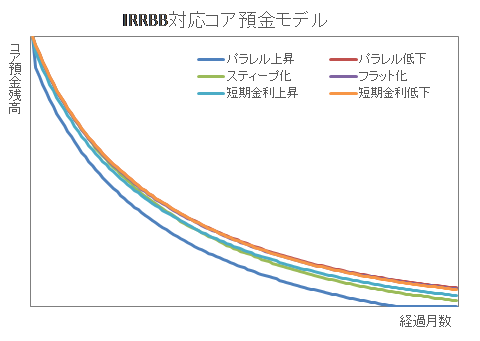

コンサルティング例『コア預金モデル構築コンサルティング』

| ● |

コア預金とは、金利環境に重大な変化が生じても、金利改定する可能性が低い流動性預金を指します。 |

| ● |

預金口座・顧客単位で分析をおこない、預金の新規流入を排除したモデルを構築します。 |

当社コア預金モデルの特徴

| ● |

「口座単位」でのモデル構築 |

| |

口座単位でモデルを推定し、その積み上げとしてコア預金を定義するため、より現実に即した顧客行動、金利上昇に対する顧客行動を反映することができます。 |

| |

その結果、どのような属性の口座がコア預金として滞留しやすいのかなどの分析ができ、規制対応としてのコア預金ではなく、今後の預金戦略を考えるうえで参考になるモデルを提供可能です。 |

| ● |

IRRBBシナリオへの対応 |

| |

金利感応度を導入したコア預金を定義するため、金利シナリオごとにコア預金を定義することができます。 |

| ● |

外部環境の反映 |

| |

競合状況や人口動態等を考慮することで、より納得性のある現実的なモデルを構築することができます。 |

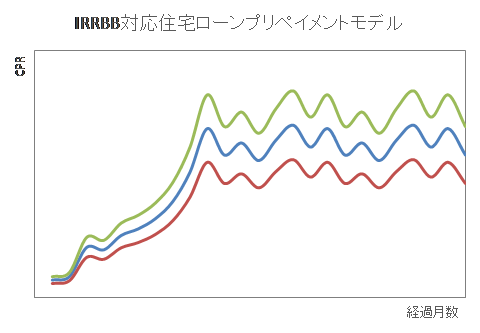

コンサルティング例『固定金利住宅ローンのプリペイメントモデル構築コンサルティング』

| ● |

債務者に経済的コストが転嫁されない固定金利ローンの期限前返済が対象となります。 |

| ● |

月次債権単位のデータからモデルを構築し、IRRBBの要求事項に対応した顧客属性・金利などをモデル変数として考慮します。 |

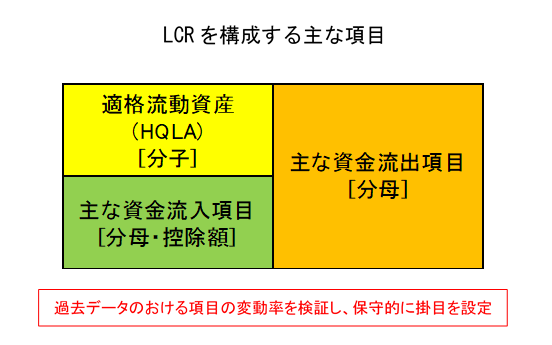

流動性リスク管理

| |

バーゼルⅢにおいて新たに設定された指標「流動性カバレッジ比率(LCR)」に関して、過去の預金の変動状況を検証し、根拠のある結果を算出することを支援します。 |

コンサルティング例『流動性カバレッジ比率(LCR)算出コンサルティング』

| ● |

LCRとは、流動性ストレス下において、30日間に流出すると見込まれる資金に対する短期間に資金化可能な資産の割合を示す指標です。 |

| ● |

LCRを構成するおもな項目に関して、ストレス状況下における変動率を算出し、その結果に基づいてLCRを算出します。 |